В сряда Федералният резерв на САЩ повиши основната американска лихва за втори път в рамките на последните три месеца и очерта план за намаляване на огромните си активи за 4,5 трлн. долара в облигации и други ценни книжа, който да стартира през настоящата година, сигнализирайки по този начин, че има доверие в представянето на икономиката на САЩ и по отношение на засилващия се трудов пазар.

Фед вдигна очаквано с четвърт процент федералната фондова лихва до диапазон между 1,00% и 1,25% само три месеца, след като предприе подобен ход и на заседанието си през март, като в същото време запази досегашната си прогноза за още едно повишаване на лихвените ставки до края на годината, игнорирайки по този начин неотдавнашните смесени до слаби икономически данни. Това представлява поредна стъпка на Централната банка на САЩ в нейните усилия за връщане на паричната и лихвена политика към по-нормална основа.

След края на двудневното заседание Фед заяви, че американската икономика продължава да се засилва, растежът на работните места остава солиден и отбеляза, че неотдавнашната слабост на инфлацията вероятно се дължи до голям степен на временни фактори.

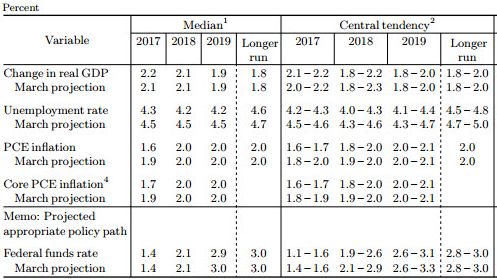

Централната банка на САЩ представи и своите нови средносрочни макроикономически прогнози и очакванията за нивото на федералната фондова лихва през следващите няколко години, като те не претърпяха съществени промени спрямо прогнозите, направени на заседанието през март 2017-а година.

Фед завиши леко очакванията си за растежа на БВП през тази година до 2,2% от 2,1% през март, като в същото време запази без промяна прогнозите си за икономически растеж през 2018-а и 2019-а година съответно с 2,1% и с 1,9 на сто.

Средносрочни икономически и лихвени прогнози на Фед от март и юни

Централната банка намали прогнозата си за ниво на безработицата до 4,2% през тази година (от 4,5% преди три месеца) и вече очаква задържането ѝ в това ниво през следващите две години (спрямо предишна прогноза за стабилизация на безработицата на ниво от 4,5%). По отношение на инфлацията, Федералният резерв вече прогнозира нейно по-слабо повишение през тази година, като очаква ценовият индекс на личните потребителски разходи (т.нар. "PCE индекс") да нарасне с 1,6% вместо с 1,9%, след което да стабилизира на целевото ниво от 2 на сто през 2018-а и през 2019-а година (без промяна спрямо мартенската прогноза). Основният ценови индекс (основният PCE индекс, изключвайки волатилните цени на храни и енергия), който се следи внимателно от Фед като мерило за инфлацията, също се очаква да нарасне по-слабо през текущата година (с 1,7% вместо с 1,9%), но Централната банка потвърди прогнозата си за негово нарастване с 2,0% през всяка една от следващите две години.

Въпреки сигналите в последно време за не много силен икономически импулс, Фед потвърди своите прогнози от март за нивото на федералната фондова лихва в средносрочен план. Централната банка на САЩ продължава да залага на още едно повишаване на лихвените ставки с четвърт процент през настоящата година и ниво на федералната фондова лихва от около 1,4% в края на годината, последвано от по-нататъшно затягане на лихвите към ниво от 2,1% до края на 2018-а и към 2,9% до края на 2019-а година. Това означава, че Федералният резерв продължава да залага на нови трикратни увеличения на основната лихва (всяко едно с четвърт процент) през всяка една от следващите две години. По отношение на нивата на федералната фондова лихва в дългосрочен план, Централната банка прогнозира, че те ще бъдат между 2,5% и 3,5%, което представлява слабо понижение спрямо предходната оценка за нива между 2,5% и 3,8%.

След края на заседание в сряда Федералният резерв направи и първите по-ясни очертания на своя план за намаляване на огромното си финансово портфолио за около 4,5 трлн. долара в американски държавни облигации и ипотечно-гарантирани ценни книжа, натрупано най-вече чрез програмите за "количествени улеснения", които банката осъществяваше по време на финансовата криза между 2007-а и 2009-а година. Трябва да се има предвид, че Фед спря да купува активи преди повече от три години насам, но в същото време продължи да реинвестира средствата от изтичащите ценни книжа, за да запази стабилен своя финансова баланс в размер на 4,5 тлн. долара. Планът за намаляване на финансовия баланс ще стартира през настоящата година и ще включва първоначално прекратяване на процеса по реинвестиране на средствата от междувременно изтичащите падежи на закупените преди време ценни книжа. Първоначално, Централната банка ще започне да намалява подобно реинвестиране в размер на 6 млрд. долара за притежаваните от нея държавни облигации и на 4 млрд. долара за ипотечните дългови книжа, като постепенно ще повишава този размер на всеки три месеца. Фед си поставя лимит за тази процедура от максимум 30 млрд. долара на месец за държавните облигации и от 20 млрд. долара за ипотечно-гарантираните книжа.

Решенията на Фед (за вдигане на федералната фондова лихва и за постепенно намаляване на огромния финансов баланс) сигнализират, че американските централни банкери вярват, че икономиката ще продължава да нараства и че пазарът на труда ще остане здрав въпреки процеса на оттегляне на Централната банка от стимулиращата парична политика.

Доста по-позитивния от очакваното тон на Фед по отношение на развитието на американската икономика допринесе за отскок на щатския долар и париране на неговите вчерашни първоначални загуби, които бяха факт след слаби данни за инфлацията и за продажбите на дребно през май.

Доларовият индекс спрямо останалите шест основни валути нараства през днешната търговия с 0,12% към 97,07 пункта, след като малко преди края на заседанието на Фед в сряда вечерта отбеляза спад с 0,7% към 96,39 пункта. Зелените пари се търгуват около 109,60 йени, отскачайки от вчерашно 8-седмично дъно около 108,80 йени и поскъпват към 0,9733 швейцарски франка от вчерашно 6-дневно дъно към 0,9640 нивото.

Еврото пък се намира под известен натиск от продажби в началото на днешната европейска търговия, понижавайки се с 0,25% към тазседмично дъно от 1,1180 долара, след като по-рано вчера поскъпна за кратко до нов 7-месечен връх от 1,1295 долара - точно под неговия важен бивш връх около 1,1300 нивото, достигнат на 9-и ноември 2016-а година като първа реакция на изненадващата победа на Доналд Тръмп в президентската надпревара в САЩ. През днешната търговия британската лира се понижава с 0,16% към 1,2723 долара, отстъпвайки от вчерашен тридневен връх около 1,2817 нивото.